library(rb3)

library(oplib)

library(bizdays)

library(tidyverse)Há divesos estudos sobre o comportamento das opções e sobre quais fatores são mais importantes para explicar as suas mudanças de preços. Sabemos que, depois do ativo objeto, a volatilidade implícita é a variável que mais influiencia nas variações de preços das opções. Dessa forma, é importante entender como se dão as suas variações, de outra forma, é importante conhecer a sua dinâmica.

Aqui vou carregar o histórico de opções de PETR4 desde o começo de 2022, calcular a volatilidade implícita e o delta para cada uma das opções, e para cada data de referência, selecionar as opções, call e put, mais próximas da data de vencimento e com o delta mais próximo de 50%.

Assim teremos uma opção, para cada tipo, call e put, em cada data de referência. Dessa maneira, é possível construir uma série temporal de volatilidade implícita por tipo de opção.

As opções mais próximas do vencimento (ou primeiro vencimento), apresentam a maior liquidez dentre as opções negociadas. Aqui estamos selecionando o primeiro vencimento até a sua expiração, entretanto, é interessante que seja realizada uma análise da liquidez das opções a medida que se aproximam do vencimento para que uma estratégia de rolagem seja definida. Pois, na medida que o primeiro vencimento se aproxima, a liquidez migra para o segundo vencimento. O desafio é identificar a dinâmica dessa migração. Aqui isso não será levado em consideração, vamos carregar as opções do primeiro vencimento até a sua expiração.

Começando com o carregamento de pacotes.

As opções são carregadas via o arquivo COTAHIST (rb3::cotahist_get) e as curvas de juro são baixadas do site da B3 na página de Taxas de Referência (rb3::yc_mget).

refdate <- getdate("last bizday", Sys.Date(), "Brazil/B3")

ch <- cotahist_get(refdate, "yearly")

yc <- yc_mget(first_date = as.Date("2022-01-01"), last_date = refdate)Vamos utilizar a função rb3::cotahist_options_by_symbol_superset para obter o super dataset para opções de PETR4. De posse do super dataset, os dados de vencimento e taxas de juros são formatados para o cálculo da volatilidade implícita e do delta para todas as opções.

symbol <- "PETR4"

op <- cotahist_options_by_symbol_superset(symbol, ch, yc)

op_vol <- op |>

mutate(

biz_days = bizdays(

refdate, following(maturity_date, "Brazil/B3"), "Brazil/B3"

),

time_to_maturity = biz_days / 252,

rate = log(1 + r_252),

bsm_impvol = bsmimpvol(

close, type, close.underlying, strike, time_to_maturity, rate, 0

),

delta = bsmdelta(

type, close.underlying, strike, time_to_maturity, rate, 0, bsm_impvol

)

) |>

select(

refdate, symbol, volume, maturity_date,

type, close.underlying, strike, time_to_maturity, rate,

biz_days, close, high, low, bsm_impvol, delta

)Dinâmica da Volatilidade ATM

Como todos os cálculos realizados vamos selecionar as opções ATM do primeiro vencimento para cada data de referência. Fazemos uma segmentação dos dados por refdate e para cada chunk selecionamos o primeiro vencimento.

op1 <- op_vol |>

split(op_vol$refdate) |>

map_dfr(function(df) {

first_mat <- df$maturity_date[which.min(df$maturity_date)]

filter(df, maturity_date == first_mat)

})O dataframe op1 tem opções call e put, em diversos strikes, para cada data de referência. Agora precisamos selecionar as opções mais próximas do dinheiro, ou seja, as opções com delta mais próximo de 50%. Como há uma diferença de sinal entre opções call e put, vamos calcular as diferenças em valores absolutos do delta em relação ao valor 0.5 (delta = 50%).

op1_atm <- split(op1, op1$refdate) |>

map_dfr(function(df) {

df_type <- filter(df, type == "Put")

df1 <- df_type[which.min(abs(abs(df_type$delta) - 0.5)), ]

df_type <- filter(df, type == "Call")

df2 <- df_type[which.min(abs(abs(df_type$delta) - 0.5)), ]

bind_rows(df1, df2)

})O dataframe op1_atm tem, para cada data de referência, 1 call ATM e 1 put ATM.

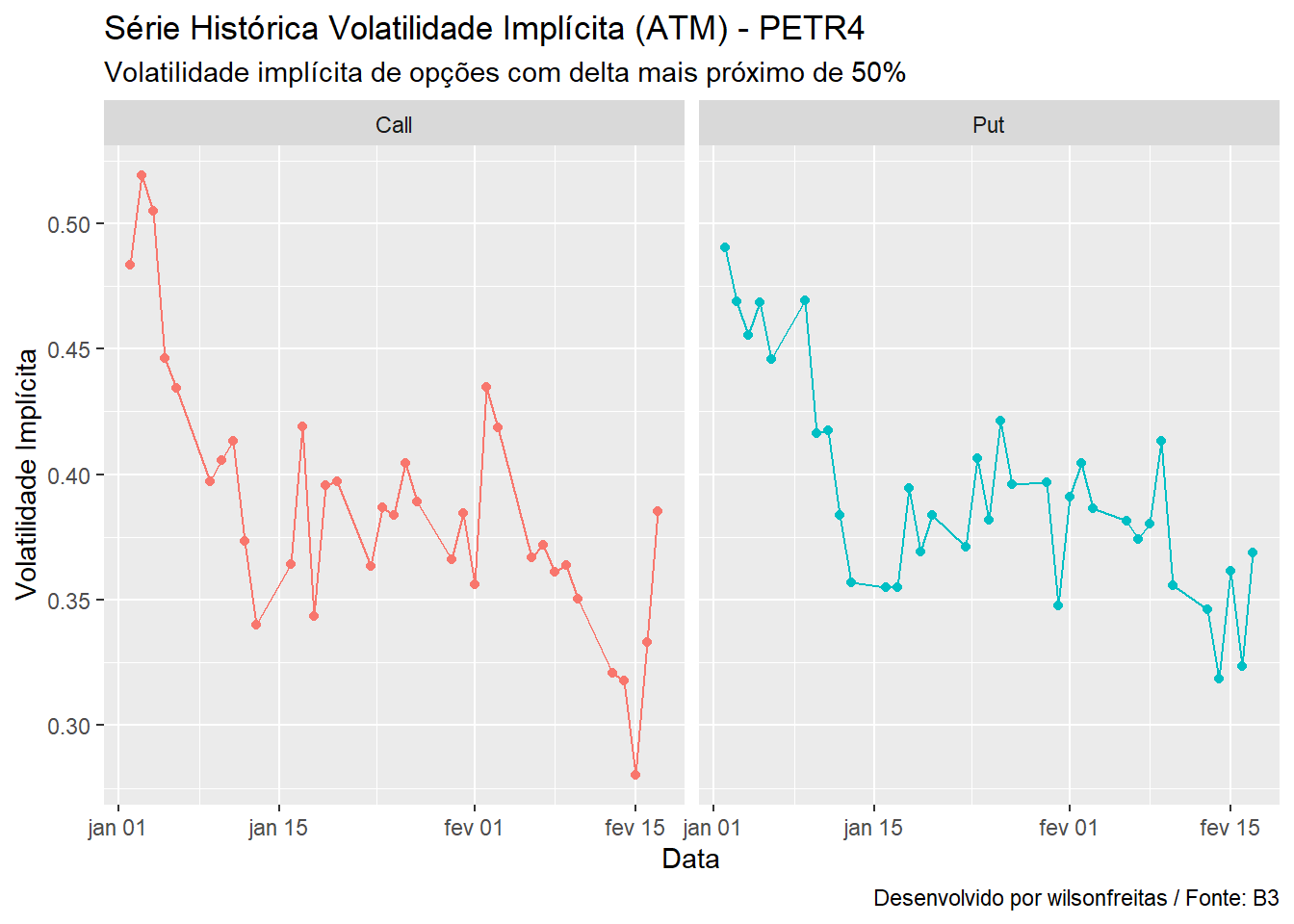

Vamos visualizar a série temporal de volatilidades implícitas para estas opções.

op1_atm |>

ggplot(aes(x = refdate, y = bsm_impvol, colour = type)) +

geom_line() +

geom_point() +

facet_wrap(type ~ .) +

labs(

x = "Data", y = "Volatilidade Implícita",

title = "Série Histórica Volatilidade Implícita (ATM) - PETR4",

subtitle = "Volatilidade implícita de opções com delta mais próximo de 50%",

caption = "Desenvolvido por wilsonfreitas / Fonte: B3"

) +

theme(legend.position = "none")

É possível notar que a dinâmica da volatilidade, entre as opções call e put, é bem comportada. Há eventuais momentos de divergência, contudo, o comportamento das duas séries é bastante semelhante. As séries apresentam um forte comportamento de reversão à média, o que é característico desse tipo de variável.

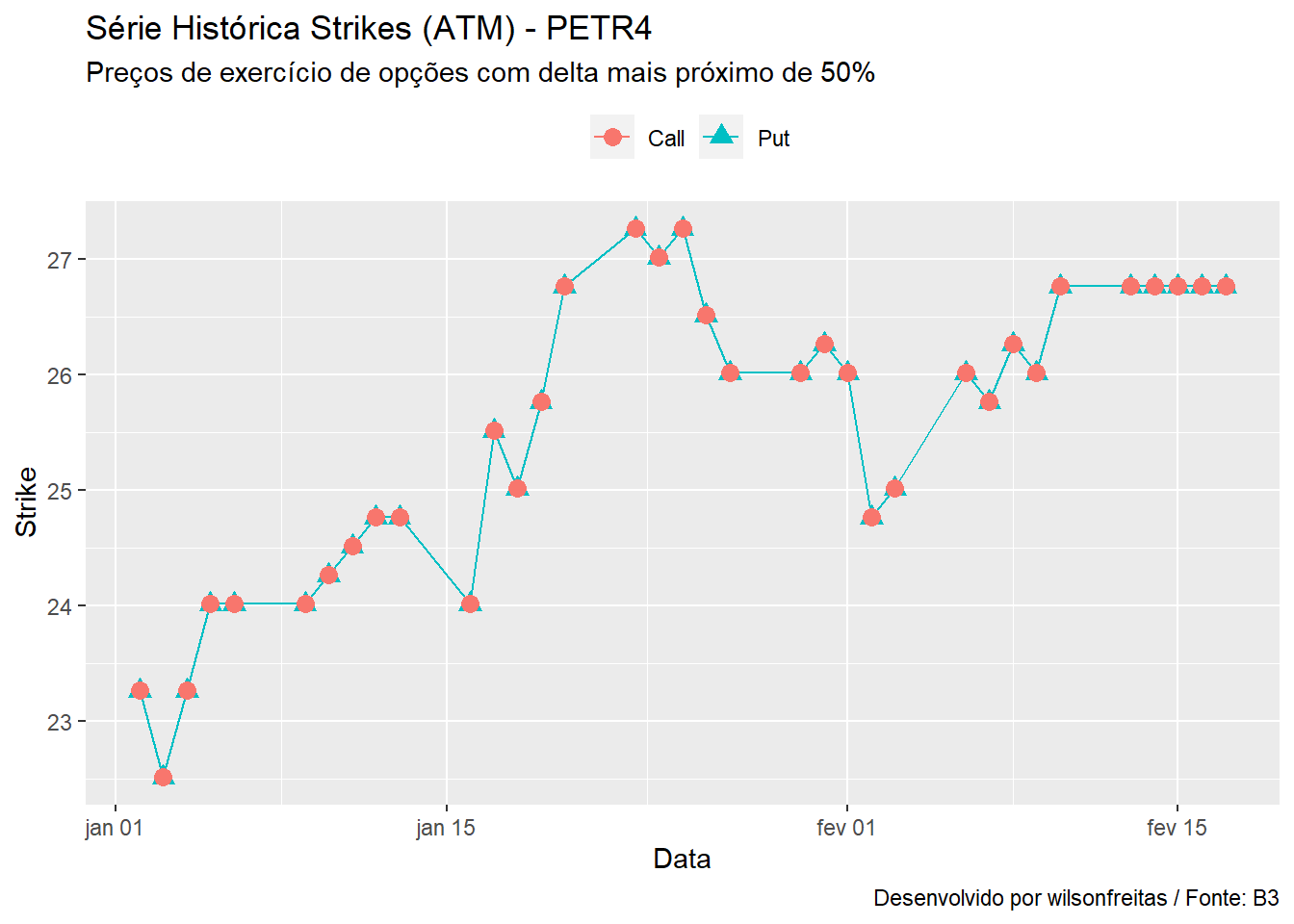

Outro ponto interessante é verificar quais os preços de exercício para as opções ATM selecionadas. Pois, uma vez que o preço do ativo objeto muda, o delta da opção muda e o preço de exercício que representa o delta também muda.

op1_atm |>

ggplot(aes(x = refdate, y = strike, colour = type)) +

geom_line() +

geom_point(aes(shape = type), size = 3) +

labs(

x = "Data", y = "Strike",

title = "Série Histórica Strikes (ATM) - PETR4",

subtitle = "Preços de exercício de opções com delta mais próximo de 50%",

caption = "Desenvolvido por wilsonfreitas / Fonte: B3"

) +

theme(legend.position = "top", legend.title = element_blank())

Aqui as séries são praticamente as mesmas, indicando que as opções ATM, calls e puts, possuem os mesmos strikes. Em poucos pontos há uma diferença nos preços de exercício. É interessante que este ponto seja melhor avaliado e talvez a liquidez das opções ajude a explicar estas diferenças.

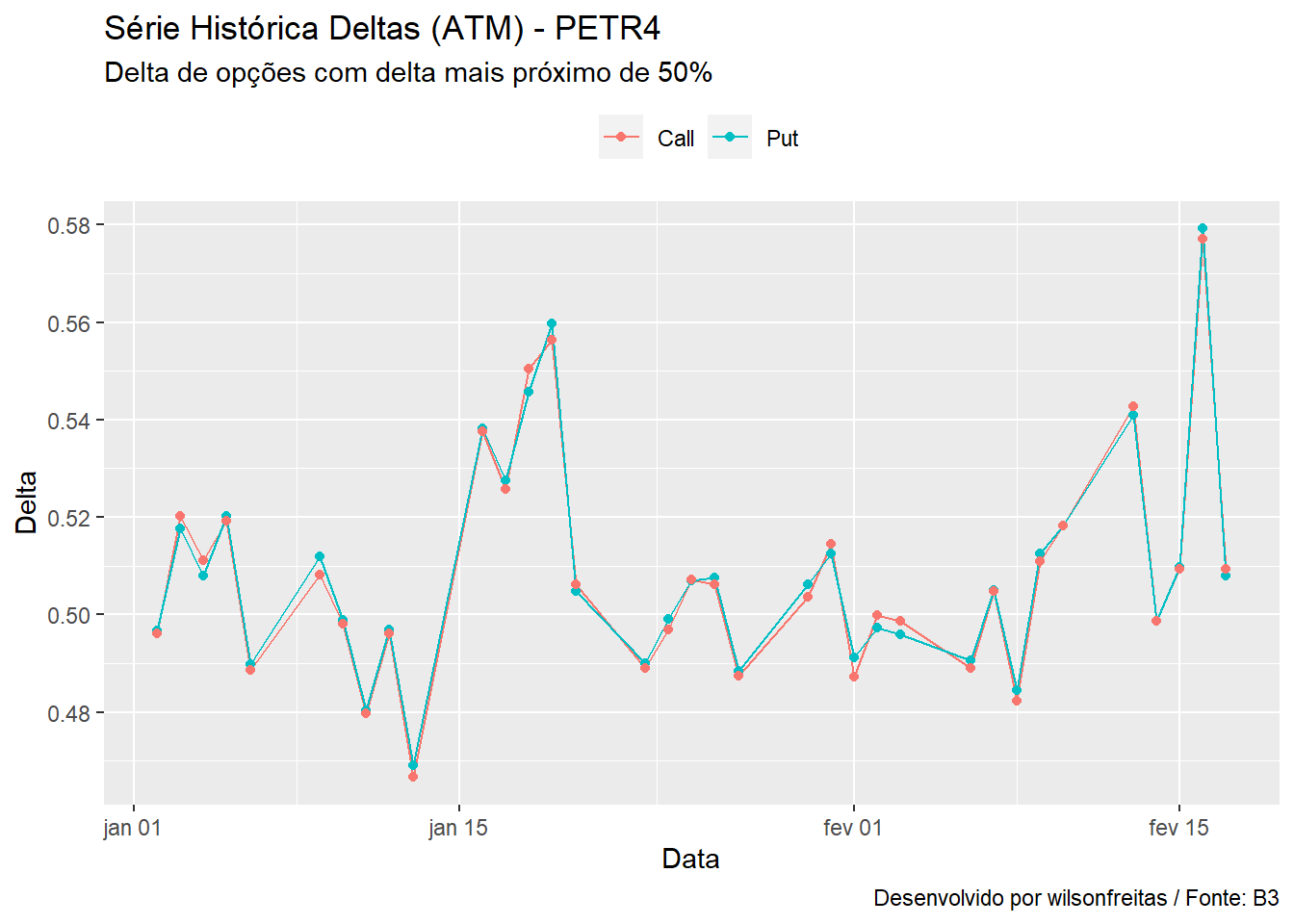

Vamos observar os deltas das opções ATM selecionadas. Uma vez que estamos selecionando opções ATM, é interessante que os deltas estejam próximos de 50%. Mas como se dá essa seleção? No gráfico abaixo vemos que os deltas de calls e puts oscilam em torno de 50% e estão sempre próximos entre si, há poquíssimos casos em que o delta da call está acima de 50% e o delta da put está abaixo de 50%. Novamente, cabe uma melhor investigação para melhor compreender os fatores causadores da divergência.

op1_atm |>

mutate(delta = ifelse(delta < 0, 1 + delta, delta)) |>

ggplot(aes(x = refdate, y = delta, colour = type)) +

geom_line() +

geom_point() +

labs(

x = "Data", y = "Delta",

title = "Série Histórica Deltas (ATM) - PETR4",

subtitle = "Delta de opções com delta mais próximo de 50%",

caption = "Desenvolvido por wilsonfreitas / Fonte: B3"

) +

theme(legend.position = "top", legend.title = element_blank())

Uma vez que construímos as séries temporais para a volatilidade de opções ATM, o próximo passo é modelar essa série. Um problema interessante é comparar essa dinâmica com a volatilidade realizada, talvez separando por cada vencimento. Idealmente a volatilidade implícita deveria convergir para a volatilidade realizada. Outro ponto que ficou em aberto e a avaliação da liquidez e sua consequência na estratégia de rolagem. Aqui estamos selecionando as opções mais próximas do ATM para obter as volatilidades. Uma alternativa é fazer o ajuste de um modelo e obter a volatilidade teórica par um delta de 50%. Em geral, como a liquidez se concentra próximo à vizinhança das opções no dinheiro, há bastante informação nessa região para obter um bom modelo ajustado.